11月份,多家计划上市的企业宣布撤回IPO,并受到交易所的终止审核决定。至今,年内已有约200家企业选择终止IPO,不论是从数量还是融资规模来看,A股市场的IPO热度显著降温。

A股市场IPO发行节奏为何减缓?这将对市场产生何种影响?采访中,记者询问了一些业内专家和学者的看法。

政策调整成主因

关于A股市场IPO降温的原因,中航证券首席经济学家董忠云指出,首先要归因于政策的调整。在8月底,证监会提出了阶段性收紧IPO的步伐,并加强了对IPO的审核和监管,显示监管部门对IPO质量更加重视,注重资本市场的高质量发展。其次,尽管今年经济出现企稳回升,但仍然存在阶段性的稳增长压力,部分拟上市企业,特别是那些周期性特征明显的企业,业绩出现显著下滑,阶段性的财务指标不符合上市要求。最后,一些企业的板块定位不够清晰,或者申报材料存在瑕疵,在监管部门进行现场督导后选择撤回申请。

记者的统计显示,终止IPO的企业中,有超过八成是主动撤回申请的。广西大学副校长田利辉分析说:“部分企业主动撤单是认为自身价值高于市场估值,因此选择主动延缓上市。”另外,也有一些企业由于经济形势的变化导致财务指标波动较大,暂时不符合上市标准,因此被动延后上市。此外,还有一些企业的申报材料存在严重问题,一经查实就撤回。

“一查就撤”暴露了一些发行人和中介机构存在“带病闯关”心态。为了进一步杜绝这种情况,沪深交易所在今年9月发布了证券发行承销违规行为监管(试行)指引,对发行承销实施“全链条问责”,以维护证券发行承销秩序。在10月,证监会向券商发出机构监管通报,重点关注“即检即退”、“带病突破”等突出问题。

在严格监管之下,“带病撤单”也难以逃脱处罚。9月6日,证监会一天内开出了13张罚单,涉及多家券商及相关责任人,罚单内容包括部分撤否项目内控意见未回复或未落实等问题。

“企业‘带病闯关’浪费了公共资源,‘一查就撤’并不意味着能‘一走了之’。”田利辉表示,保荐机构等中介机构应当勤勉尽责,扎实做好尽职调查工作,把关好发行上市的第一关;监管机构则应该加强监管,常态化地进行投行内控现场检查,通过综合运用资格罚、经济罚等手段,严厉惩处不诚信、不勤勉的行为,以提高监管的震慑力。

资金回笼的助推

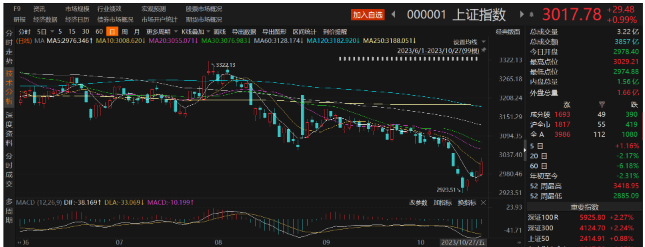

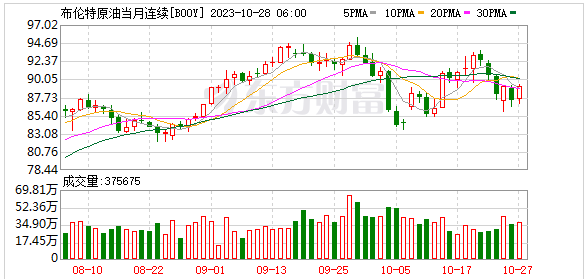

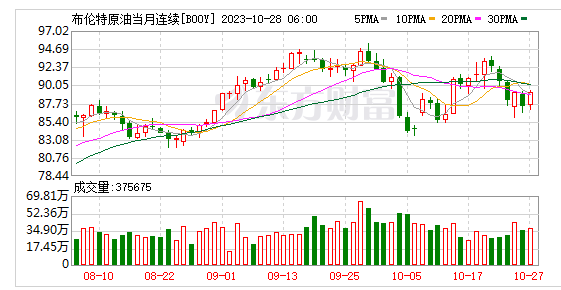

受到国内外多重因素的影响,今年以来,A股市场动荡加大,增量资金入市不足,急需逆周期调节。为此,证监会于8月27日表示,充分考虑当前市场形势,阶段性收紧IPO的步伐。

在市场情绪低迷的背景下,IPO发行节奏的放缓有助于保护投资者的情绪。董忠云表示,这一方面能够促进投融资的动态平衡,修复投资者的信心;另一方面,也可以引导资源流向符合国家战略、具有核心竞争力的高科技产业,优化产业结构。

“阶段性收紧IPO释放了监管部门维护资本市场稳定的信号,从短期来看,有利于减少过度融资导致的资金分散,避免市场指数持续下行,是落实‘活跃资本市场’的一项举措。”粤开证券首席经济学家罗志恒表示。

田利辉表示,暂缓IPO对应市场的呼声,提振了二级市场的气氛。但是如果新股的定价过高,二级市场可能会出现个股炒作的“一日游”行情。他建议监管部门在阶段性收紧IPO的同时,优化市场的定价机制。

IPO市场的生态关系到整个资本市场的活力和秩序。从长期来看,要更好地促进投融资的动态平衡,还需要从投融资两端双向发力。

董忠云建议,从融资端来看,需要进一步加强多层次资本市场的建设,以满足不同类型、不同发展阶段企业的融资需求,同时引导资源流向国家战略性新兴产业、科技创新等领域,推动产业升级和转型。而从投资端来看,需要优化养老金、保险资金等长期资金入市的环境,建立长周期的考核机制,为市场提供持续稳定的资金来源。

“持续健康发展的资本市场必须要有进有出,通过优胜劣汰,让好的公司留下、差的退市,实现资本市场与实体经济的良性互动。”罗志恒认为,如果长期收紧IPO,不利于新的优质公司进入,难以从根本上改善上市公司的质量。放眼长远,促进投融资的动态平衡,更重要的是要完善基础制度,坚持市场化改革。

近日,证监会表示将推动股票发行注册制的深化和实施,加强基础制度和机制的建设,加大对投资端改革的力度,吸引更多的中长期资金,活跃资本市场,更好地发挥资本市场的枢纽功能。

各方积极迎接变化

面对IPO审查的阶段性收紧,如何在资本市场上做大做强成为当前计划上市的企业需要深思的问题。

“IPO收紧,融资压力加大,能够迫使拟上市企业更加关注内部治理,完善公司治理结构,规范经营行为。”董忠云认为,未来的拟上市企业可以根据发展阶段和融资需求,考虑私募股权基金、风险投资、战略投资者等多种融资形式;也可以利用多层次资本市场,尝试在北交所、新三板、区域性股权市场等多元化的融资渠道中寻找机会。

北交所成为一种更优的上市选择。最近,北交所一直保持正常的受理节奏,同时为中小企业提供融资渠道和支持。在9月1日,北交所发布了“深改19条”,明确表示对已经具备上市条件的优质中小企业,在符合北交所市场定位前提下,允许其首次公开发行并在北交所上市。

还有一些企业将目光投向海外市场。证监会国际合作部副主任杨柳表示,证监会一直与其他境外监管机构保持着良好的合作关系,维持着跨境投融资渠道的畅通,加强与外资机构的沟通交流。目前,企业赴境外上市整体上进行得平稳有序,已有51家企业完成了赴境外上市的备案,21家企业完成了在欧洲的全球存托凭证(GDR)的发行。

对于投行而言,面对IPO和再融资的放缓,也需要调整发展思路,由“被动守门”转变为“主动出击”。田利辉表示:“投行服务不能再局限于申报、上市的通道作用,而要更快地成为行业专家、价值发现者。”例如,加强并购的专业能力,提高并购业务的收入和利润;增强对新业态价值判断的敏感度,提升价值发现的能力等。

“未来投行需要调整业务结构,加大对债权融资、并购重组等业务的布局,提高市场竞争力。”董忠云表示。此外,还需要将筛选优质公司、提高项目风险控制能力摆到更为重要的位置,以提高企业上市的成功率,更好地适应市场变化和监管要求。

发表评论